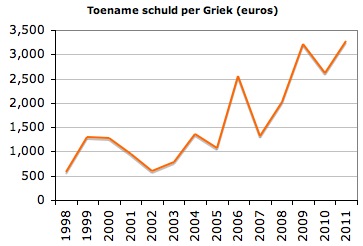

De hele economie van Griekenland is net zo groot als die van onze Randstad en daarmee zo’n 2% van de EU (en 3,7% van het Eurogebied). Dat de Grieken meer dan 100% van hun BBP aan schuld hebben opgebouwd is dus, op het grote Europese geheel bezien, niet zo erg. Het probleem is dat niet duidelijk is welke gevolgen de crisis rond de Griekse schuld heeft voor de rest van Europa. Is het erg voor de rest van de Eurolanden als de Grieken failliet gaan?

In principe niet. Als Griekenland zijn schuld niet meer betaalt hoeft dat niet direct gevolgen te hebben voor de rest van de Eurolanden. Laat de Grieken het lekker zelf oplossen: typisch geval van eigen schuld.

Maar lijkt de situatie met Griekenland niet erg op die met Lehman Brothers in 2008? In principe zou het faillisement beperkte gevolgen hebben maar doordat het vertrouwen in de sector in elkaar stortte liepen we zo een crisis binnen. Zou een failliet Griekenland niet de opmaat zijn voor ellende in de andere vier landen met problemen? Als het vertrouwen weg is loopt de rente op en komt de crisis vanzelf. In dat geval kunnen we ze beter wat geld toestoppen. Zomaar wat vragen:

- Het gaat slecht met Griekenland. Moeten we als eurolanden gezamenlijk ingrijpen of niet? Wat gebeurt er als we niet ingrijpen, en wat zijn de nadelen als we wél ingrijpen?

Als er niets gebeurt gaat Griekenland failliet, of moeten ze aankloppen bij het IMF. Dat geeft grote onrust en de crisis kan zich snel verspreiden (zie boven). Als we wel ingrijpen belonen we slecht gedrag en geven we andere landen geen reden om spaarzaam te worden. Beide scenario’s zijn onaantrekkelijk.

- Was de euro wel zo’n goed idee? Kunnen we er nog vanaf?

Wat in ieder geval niet kan is de Grieken uit de unie gooien. Moeten we dan zelf opstappen? De goede econoom maakt hier een kosten-baten analyse. Tegenover het gedonder nu staan natuurlijk ook voordelen: toen de Nederlandse staat Fortis en ABN-Amro kocht en miljarden moest lenen maakte niemand zich zorgen over de stabiliteit van de gulden. De inschatting van het totale effect van de euro is lastig, maar ik zie voorlopig meer voordelen dan nadelen.

- Hoeveel gaat het ons kosten om Griekenland te helpen?

Zie de getallen bovenaan dit stuk. Om een kwart van de Griekse staatsschuld af te lossen zou het Eurogebied eenmalig 1% van het BBP moeten storten. Dan is de crisis wel voorbij. Het dus gaat niet om heel veel geld. Gevaarlijker is het slechte voorbeeld: wat gaan de andere landen dan doen?

- Maar wat gebeurt er als ook andere landen op steun rekenen? Zoals Spanje en Italië? Hoeveel gaat dat ons kosten?

Goede vraag. Veel en veel meer en dat moeten we dus niet gaan doen. Eventuele hulp moet daarom gepaard gaan met vervelende eisen, om de anderen niet op een idee te brengen. De uitvoering van die aanpak is helaas lastig en een makkelijk doelwit voor Griekse onruststokers. Grappen over Duitsers die weer de baas zijn in Griekenland kunnen worden afgestoft.

- Wat denk je dat er gaat gebeuren?

Wat iedereen ook zegt, we gaan betalen. Onder vreselijke voorwaarden, dat wel, en dat is misschien nog wel een geluk bij een ongeluk. Zo schuift Europa weer een stukje op naar een fiscale unie.

Dit en meer met ondergetekende, dinsdag om 13:50 13:35 op radio 1. Opmerkingen? Graag voor die tijd!

update: Inmiddels achter de rug. MP3 [6.6Mb].

update 2: En daar gaan we al: volgens de NOS neemt Duitland (ha!) het voortouw en willen ze borg staan voor Griekse leningen. Maar onder welke condities?